“Finanças consiste na arte de passar dinheiro de mão em mão até ele desaparecer”

Robert Sarnoff, foi Presidente da RCA

Independentemente da profissão, a matemática financeira se tornou indispensável à vida cotidiana. O milionário a utiliza para preservar sua fortuna, e todos devem aplicá-la para construir seu patrimônio.

Por razões obscuras, seu ensino se encontra restrito aos cursos relacionados à área financeira, apesar de ser indispensável na engenharia.

Os engenheiros necessitam conhecê-la para criar soluções economicamente viáveis, de modo que as empresas possam pagar seus salários.

Índice

- Tempo é dinheiro

- Valor Futuro

- Valor Presente

- Pagamentos Constantes

- Amortizações Constantes

- Inflação

- Viabilidade de Projetos

Tempo é Dinheiro

Tempo é dinheiro, mas como medi-lo?

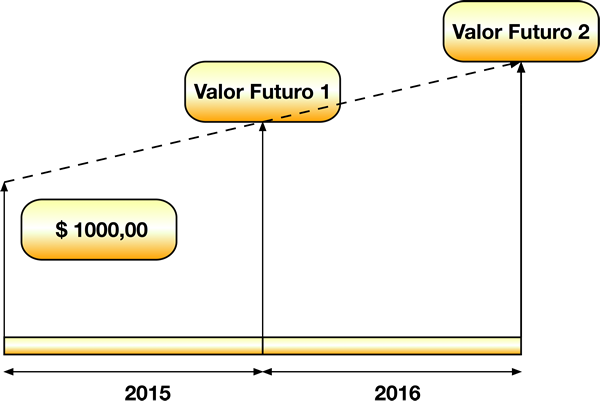

A variação do valor econômico das coisas1 com o tempo constitui a base da matemática financeira. A Figura 1 apresenta o conceito de valor futuro. Quanto maior o tempo, maior a mudança do valor futuro, que pode ser positiva ou negativa. Mas, como medir a velocidade desta variação?

A velocidade da variação de valor pode ser expressa em $/ano ou em $/mês, onde $ representa qualquer unidade monetária2. No entanto, esta velocidade possui um valor relativo diferente dependendo da comparação ser feita com o valor inicial ou final.

Por isso, normaliza-se esta velocidade tendo como base o valor existente no instante inicial. A escolha do ponto inicial depende da situação específica e não precisa necessariamente ser o momento presente. 3 Por exemplo, considerando a Figura 1, se a velocidade da variação de valor fosse de R$100,00 por ano, a velocidade normalizada seria de 10% ao ano. Portanto, o conceito de velocidade de variação de valor também depende da unidade de tempo considerada.

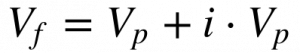

Utilizando este conceito, o valor futuro equivale ao valor inicial mais o incremento relativo à velocidade de variação.

Denomina-se a velocidade de crescimento de valor de taxa de desconto. Em operações financeiras, denomina-se esta taxa de taxa de juros. Juros existem apenas em operações de empréstimo, para investimentos denominamos esta velocidade de taxa de retorno. Por isso, utilizaremos a denominação de taxa de desconto para designar juros ou taxa de retorno indistintamente no desenvolvimento dos conceitos de matemática financeira. A matemática financeira independe da nomenclatura, mas a escolha correta da taxa na resolução de questões práticas requer experiência e compreensão do problema específico.

Valor Futuro

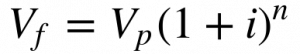

O Valor Futuro da Figura 1 é igual ao valor presente mais o aumento provocado pela taxa de desconto conforme a equação abaixo:

Onde:

-

- Vf é o valor futuro;

- Vp é o valor presente;

- i é a taxa de desconto.

Exemplos

1. Você emprestou R$ 100 e recebeu R$ 110 no mês seguinte. Qual a taxa de desconto desta operação? Qual a taxa de retorno e qual a taxa de juros? 4

2. Você emprestou R$ 100 e recebeu R$ 90 depois de 1 ano. Qual a taxa de juros deste empréstimo? 5

3. Você emprestou R$ 100 e recebeu R$ R$101 no dia seguinte. Qual a taxa de juros deste empréstimo? 6

4. Qual a maior taxa de juros dos exemplos anteriores? 7

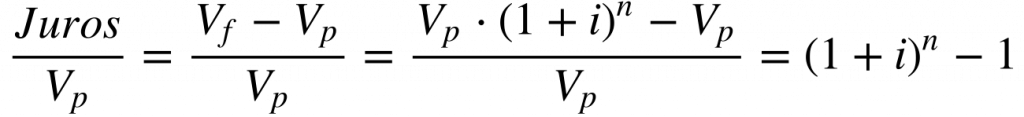

Quando a frequência de capitalização da taxa de desconto é diferente da base de tempo do fluxo financeiro, surge a questão da capitalização da taxa de desconto. A Figura 2 mostra este conceito.

Considerando a taxa de desconto constante8, calcula-se o valor futuro 2 a partir da equação 1 da seguinte maneira:

![]() Analogamente, escreve-se o valor futuro no período n da seguinte maneira:

Analogamente, escreve-se o valor futuro no período n da seguinte maneira:

Onde:

-

- n é um número inteiro que representa o período futuro.

Calcula-se a quantidade total de juros paga de acordo com a equação abaixo:

Observa-se que os juros crescem exponencialmente com o número de períodos de capitalização.

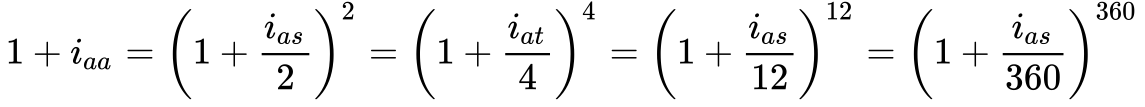

A quantidade de juros depende da frequência de capitalização. Na prática, o mercado utiliza frequências de capitalização mensais, trimestrais, semestrais e anuais. Países com taxas de juros ou inflação elevadas empregam frequências de capitalização mensal, enquanto economias estáveis operam com frequências semestrais ou anuais. O ajuste da frequência de capitalização afeta a taxa de desconto real e o cálculo do valor futuro da seguinte maneira:

Onde:

-

- m é a frequência de capitalização por ano;

- n é o número de anos;

- i é a taxa de desconto nominal anual.

Normalmente, anunciam-se as taxas como um percentual ao ano – % a.a. Porém, essa informação encontra-se incompleta porque não expressa a frequência de capitalização.

A equação 5 mostra como ajustar as taxas anuais de acordo com a frequência de capitalização.

Onde:

-

- i% a.a é a taxa anual capitalizada anualmente;

- i% a.s é a taxa anual capitalizada semestralmente;

- i% a.m é a taxa anual capitalizada mensalmente;

- i% a.d é a taxa anual capitalizada diariamente.

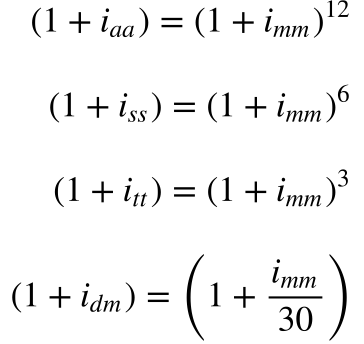

Em decorrência das elevadas taxas de juros e/ou inflação, as taxas de juros capitalizadas mensalmente podem ser expressas ao mês. Quanto isto ocorre, deve-se utilizar as equações abaixo:

Onde:

-

- iaa é a taxa de desconto anual capitalizada anualmente;

- imm é a taxa de desconto mensal capitalizada mensalmente;

- iss é a taxa de desconto semestral capitalizada semestralmente;

- itt é a taxa de desconto trimestral capitalizada trimestralmente;

- idm é a taxa de desconto diária capitalizada mensalmente;

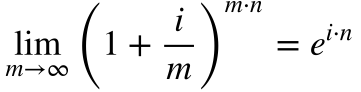

Como o tempo existe de forma contínua, a capitalização dos juros também pode ocorrer continuamente. A partir da equação 4 , calcula-se a taxa de desconto com capitalização contínua da seguinte maneira:

Por exemplo, uma taxa de desconto de 12% ao ano capitalizada mensalmente equivale, baseado na equação 5, a 12,68 % aa. Porém, se a capitalização fosse contínua, esta taxa passaria para 12,74% de acordo com a equação 7.

Exemplos

5. Qual a capitalização do exemplo 1? 9

6. Qual a capitalização do exemplo 3? 10

7. Qual a taxa de desconto do exemplo 3 em base mensal? 11

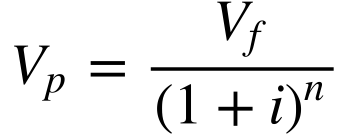

Valor Presente

Calcula-se o valor presente a partir da equação 2 da seguinte maneira:

Dependendo do caso, calcula-se o valor presente a partir da equação 4.

Exemplos

8. Qual o valor futuro de $ 1 000,00 depois de 6 meses com uma taxa de 1% a.m capitalizada mensalmente? 12

9. Qual o valor presente de $ 1 000,00 daqui a 6 meses com uma taxa de 1% a.m capitalizada mensalmente? 13

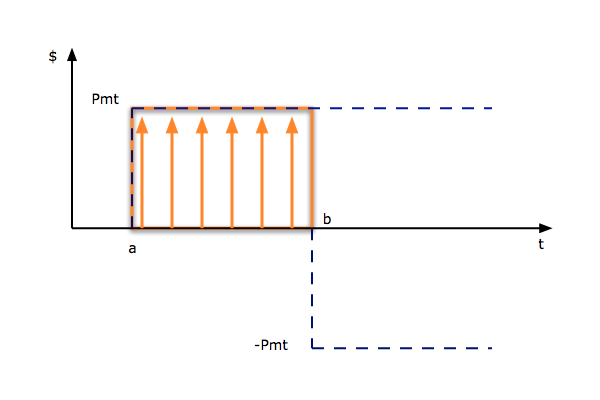

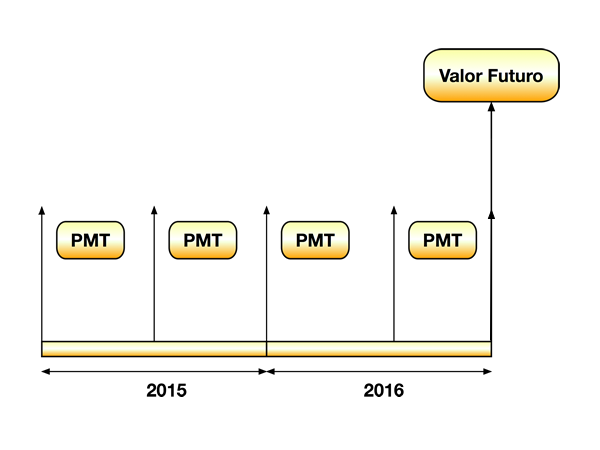

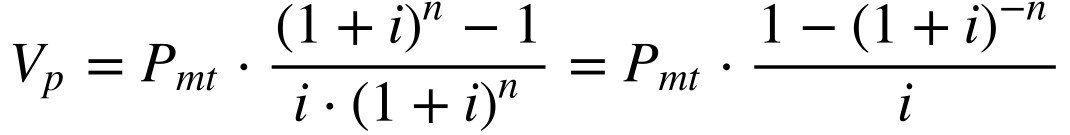

Sistema de Pagamentos Constantes

O sistema de prestações, pagamentos, ou recebimentos periódicos acontece frequentemente e denomina-se Tabela Price. Neste sistema, conforme mostra a Figura 3, pagamentos iguais ocorrem com periodicidade constante durante n períodos.

Como calcular o valor futuro e o valor presente deste sistema de maneira mais simples do que pela aplicação direta das equações 2 e 8?

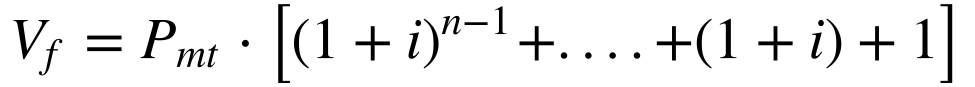

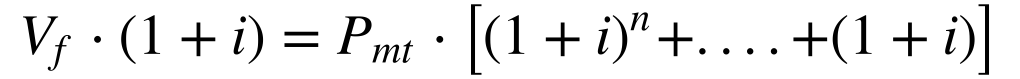

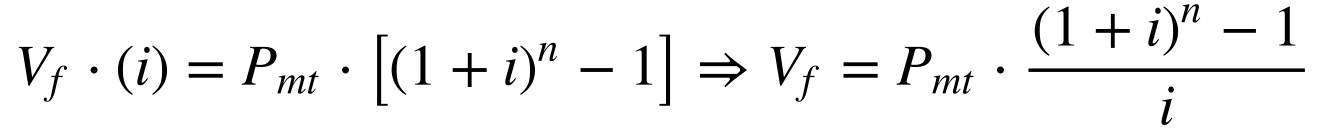

Utilizando a equação 2, calcula-se o valor futuro deste fluxo financeiro através da seguinte série:

Onde:

-

- Pmt é o pagamento ou recebimento constante. 14

Multiplicando ambos os lados da equação por (1+i), teremos que:

Subtraindo a equação 10 da equação 9, obtemos:

Por sua vez, calcula-se o valor presente, aplicando a equação 8 na equação 11 da seguinte maneira:

Esta equação possui quatro variáveis; Vp, Pmt, i e n, e deve-se conhecer três delas para calcular o valor da restante.

Quando se conhece a taxa de desconto (i) e o número de períodos (n), basta aplicar diretamente a equação 12 para calcular uma das outras duas variáveis (Vp ou Pmt).

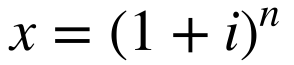

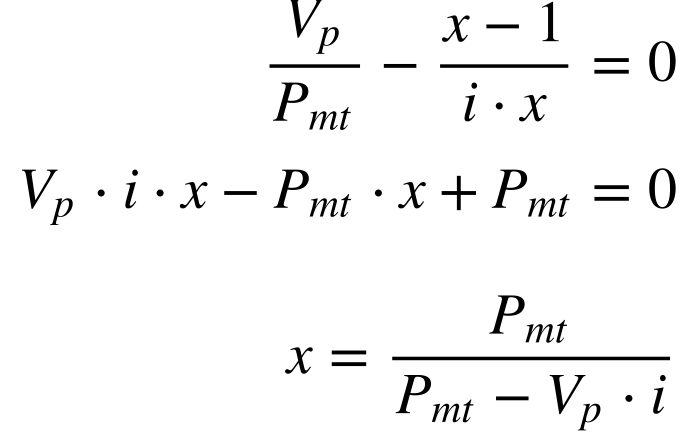

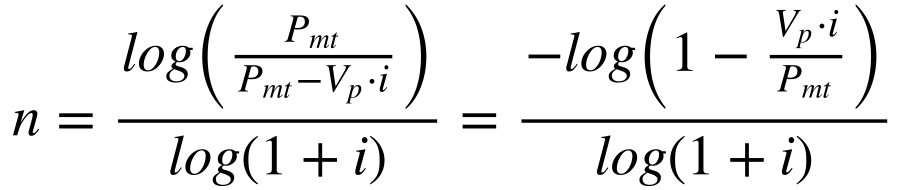

Contudo, quando número de período se torna incógnita, precisamos manipular algebricamente a equação para achar a solução analítica. Para isso, aplicamos a seguinte mudança de variáveis:

Substituindo esta nova variável na equação 10, teremos que:

Substituindo a equação 13 na equação 14, teremos que:

A partir desta equação, observa-se que o valor do pagamento periódico (Pmt) deve ser maior que o valor presente multiplicado pela taxa i (Vp.i) para que exista solução. 15 Em outras palavras, Vpi/Pmt deve ser menor do que 1.

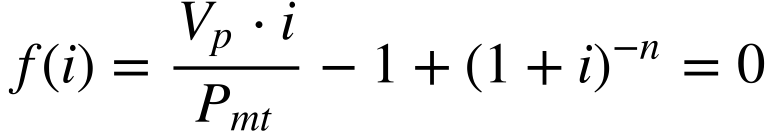

Finalmente, para calcular o valor de i, manipulamos a equação 12 e criamos a seguinte função:

Esta equação não possui solução analítica, mas a disponibilidade de calculadoras e planilhas eletrônicas permite resolver este problema rapidamente utilizando técnicas numéricas de solução de equações não lineares. 16

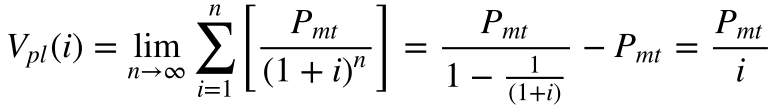

A Figura 4 apresenta o valor presente normalizado com relação ao pagamento17 para diversos valores de i e n.

Observa-se que o valor presente dividido pelo pagamento diminui com o aumento do número de prestações e com aumento da taxa de juros. Além disso, ele converge para o valor de 1/i quando o número de períodos tende a infinito. 18 Este valor, denominado perpetuidade, representa o valor presente de um pagamento perpétuo com taxa i.

Por outro lado, o valor presente tende a zero quando a taxa i tende a infinito, demonstrando que quanto maior a taxa, menos valem as receitas futuras.

Além disso, a Figura 4 permite resolver a equação 16 graficamente. Determina-se a taxa i pela interseção da reta paralela ao eixo i no valor de Vp/Pmt com a curva do número de períodos desejado.

[em manutenção]

Figura 4. Valor presente normalizado da Tabela Price

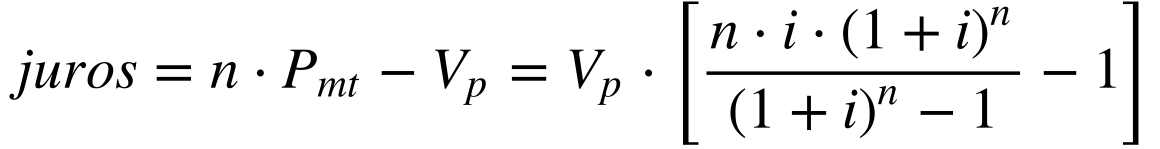

Calcula-se o total de juros pagos neste sistema da seguinte maneira:

Observa-se que o total de juros pagos cresce exponencialmente com o número de períodos. Por isso, deve-se evitar financiamentos de longo prazo com este tipo de pagamento.

Exemplos

10. Considere uma compra de $ 1 000 parcelada em 5 vezes iguais com juros de 1% ao mês com capitalização mensal. Determine o valor da prestação e o total de juros pagos. 19

Tabela Price

Tabela 1 - Capital $ 1 000,00 e juros 1% a.m

Mês Saldo Devedor

Inicio mêsPagamento Amortização Juros Saldo devedor

Final mês

0 $1 000,00 - - $10,00 $1 010,00

1 $1 010,00

$206,04 $196,00 $8,04 $812,00

2 $812,00 $206,04 $197,96 $6,06 $612,02

3 $612,02 $206,04 $199,98 $4,06 $410,04

4 $410,04 $206,04 $201,98 $2,04 $206,04

5 $206,04 $206,04 $204,00

- -

Total - $1030,2 $1000 $30,2 -

11. Seu cartão de crédito propôs financiar um saldo devedor de $ 1 000,00 em 24 prestações mensais de $ 99,84. Determine a taxa de juros mensais e capitalização mensal cobrada. 20

12. Qual a taxa de juros equivalente que seu cartão cobra ao ano com capitalização anual? 21

13. Determinada loja oferece um produto em 10 parcelas mensais de R$ 500,00 no carnê sem juros. É melhor comprar com o financiamento do cartão de crédito do exemplo anterior ou diretamente pela loja? 22

14. Considerando que você possui R$ 5.000,00 aplicados na caderneta de poupança rendendo 0,5% ao mês com capitalização mensal, calcule o menor desconto que você deve aceitar para comprar o produto do exemplo anterior à vista. 23

15. Considerando que a taxa de lucro da loja é de 20% ao ano, determine o maior desconto que o comerciante deve aceitar para vender o produto à vista. 24

16. Por que o maior desconto aceitável pelo comerciante é maior do que o menor desconto aceitável pelo comprador? Resposta: a taxa de lucro da loja é maior do que a taxa do rendimento da poupança do consumidor. 25

17. Estime o valor presente de $ 100,00 depositados mensalmente numa aplicação que rende 10% ao ano com capitalização mensal. 26

Sistema de Amortizações Constantes

Utiliza-se o sistema de prestações constantes em operações financeiras para o consumidor e financiamento de bens de consumo de valores reduzidos devido ao valor constante das prestações.

Em operações de alto valor e longo prazo 27 utiliza-se o sistema de amortizações constantes – sistema SAC, conforme a Tabela 2.

Observa-se que as prestações mensais decrescem, mas os pagamentos iniciais são maiores do que os pagamentos do sistema de pagamentos constantes. Contudo, o total de juros pagos é menor. Por isso, este sistema de pagamento tornou-se o preferido em empréstimos de longo prazo.

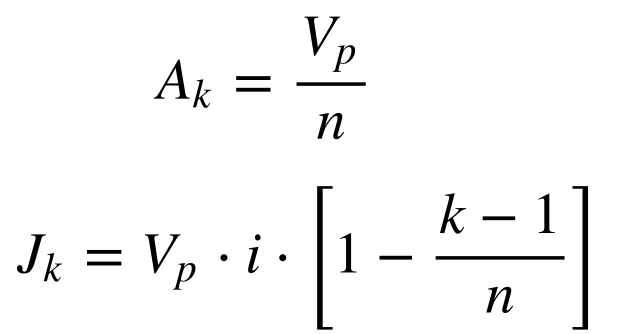

A amortização se resume ao valor presente dividido pelo número de pagamentos e os juros são dados por:

Onde:

-

- Ak é a amortização no período de tempo k;

- Vp é o valor presente;

- n é o número total de períodos de tempo;

- i é a taxa de juros ou retorno;

- k é um dos períodos de tempo.

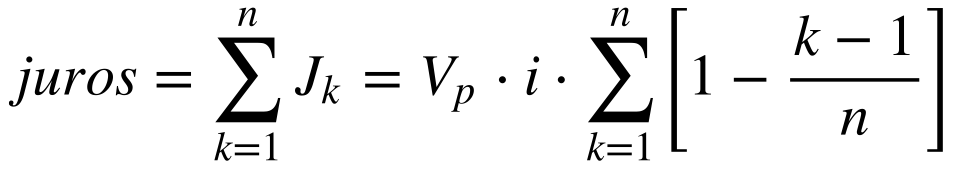

A Equação 19 fornece o valor total de juros pagos pelo sistema SAC.

Comparando as tabelas 1 e 2, observa-se que o total de juros pagos é menor, mas os pagamentos durante a primeira metade do financiamento são maiores do que o financiamento com a Tabela Price.

Sistema SAC

Tabela 2 - Capital $ 1 000,00 e taxa de juros de 1% a.m

Mês Saldo Devedor

Início mêsPagamento Amortização Juros Saldo Devedor

Final mês

0 $1 000,00 - - $10,00 $1 010,00

1 $1 010,00 $210 $200,00 $8,00 $808,00

2 $808,00 $208,00 $200,00 $6,00 $606,00

3 $606,00 $206,00 $200,00 $4,00 $404,00

4 $404,00 $204,00 $200,00 $2,00 $202,00

5 $202,00 $202,00 $200,00 - -

Total - $1 030,00 $1 000,00 $30,00 -

Inflação

Até agora, consideramos a moeda $ sem inflação. Contudo, a inflação e as variações de preços ocorrem ao longo do tempo e independem da moeda escolhida. A questão reside em como tratar este fenômeno na análise financeira.

A legislação brasileira vigente não permite o reajuste de preços de contratos em intervalos inferiores a 12 meses, mas aceita reajuste de preços em base anual de acordo com índices gerais de preços, tais como IPCA e IGP-M.

Por outro lado, contratos internacionais apresentam cláusulas de reajuste de preço sempre que a inflação ultrapassa determinado valor pré acordado. Este sistema é conhecido como gatilho inflacionário.

Existem duas formas de considerar a inflação na análise financeira; o modelo pós-fixado e o modelo prefixado. Como a inflação futura é desconhecida, sua inclusão nos modelos requer alguns truques.

Modelo Pós-fixado

Neste modelo, considera-se o fluxo de caixa em moeda constante e com taxa de juros sem inflação, conforme as análises anteriores. Para isso, converte-se a moeda do fluxo em moeda indexada de acordo com algum índice escolhido. Contudo, o problema deste método consiste no desconhecimento dos índices inflacionários futuros e, por isso, denomina-se de pós-fixado.

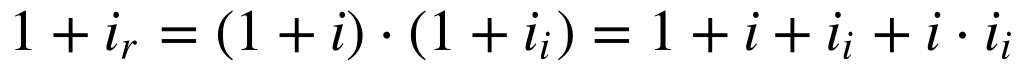

Para contornar este problema, pode-se utilizar uma taxa de inflação estimada para corrigir a taxa nominal de retorno da seguinte maneira28:

Onde:

-

- ir é a taxa de desconto aparente;

- i é a taxa de desconto real;

- ii é a taxa de inflação.

Observa-se, a partir da equação 20, que para taxas de inflação baixas o produto das taxas pode ser desprezado e a taxa aparente será dada aproximadamente pela soma da taxa real com a taxa da inflação.

Exemplos

19. Considere uma aplicação de $ 1 000 em caderneta de poupança rendendo TR mais 0,5 % a.m. Determine a rentabilidade total sabendo que a TR valorizou 0,1771 % a.m. 29

20. Qual a rentabilidade anual desta aplicação? 30

21. Considerando a taxa de inflação anual igual a 9,8% a.a, determine o rendimento real da aplicação anterior.31

Modelo Pré Fixado

No modelo pré fixado ajustam-se os valores do fluxo de caixa de acordo com a inflação estimada para cada intervalo de tempo e a taxa de juros utilizada deverá ser a aparente, que considera a taxa de inflação.

Análise de Viabilidade de Projetos

A análise de viabilidade de projetos tem como objetivo escolher projetos e decidir investimentos. Por exemplo:

-

- É melhor construir uma hidrelétrica ou uma termelétrica?

- Qual o financiamento máximo que podemos fazer para um determinado investidor?

- Dado o valor do investimento necessário para a construção de uma usina, qual deve ser o preço da energia vendida?

- Dado o preço da energia vendida e o valor do investimento, qual o retorno do projeto?

- Qual o preço mínimo aceitável num leilão de energia?

- Qual o preço máximo aceitável num leilão de energia?

- Qual o impacto do atraso da obra na viabilidade do projeto?

- Qual a taxa de retorno da fotovoltaica domiciliar?

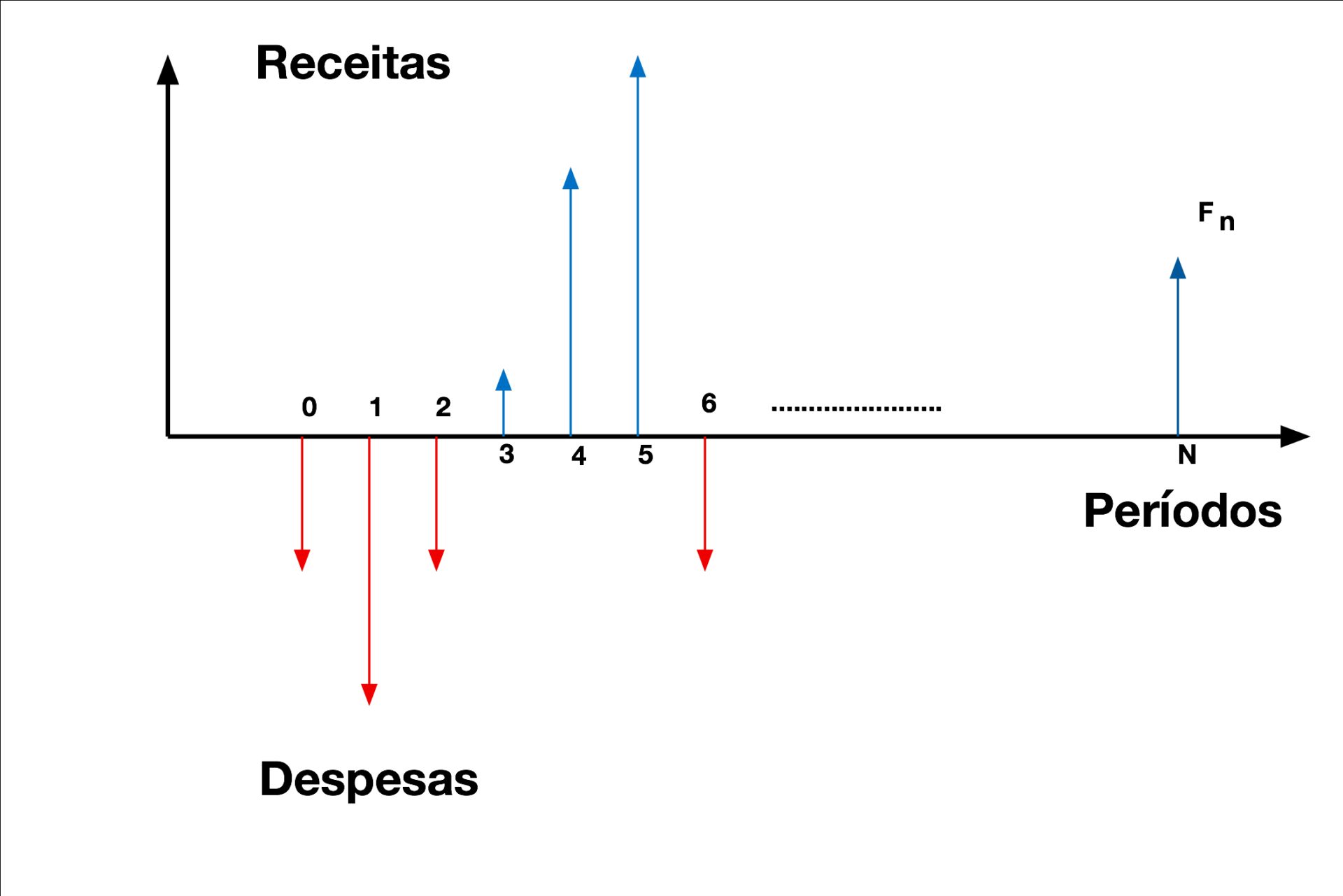

Para responder a estas e outras perguntas, deve-se detalhar inicialmente o fluxo de caixa do projeto. O fluxo de caixa representa todas as receitas e despesas do projeto durante toda sua vida útil em função do tempo. A partir do fluxo de caixa, realizam-se diversas análises utilizando os conceitos de matemática financeira apresentados anteriormente.

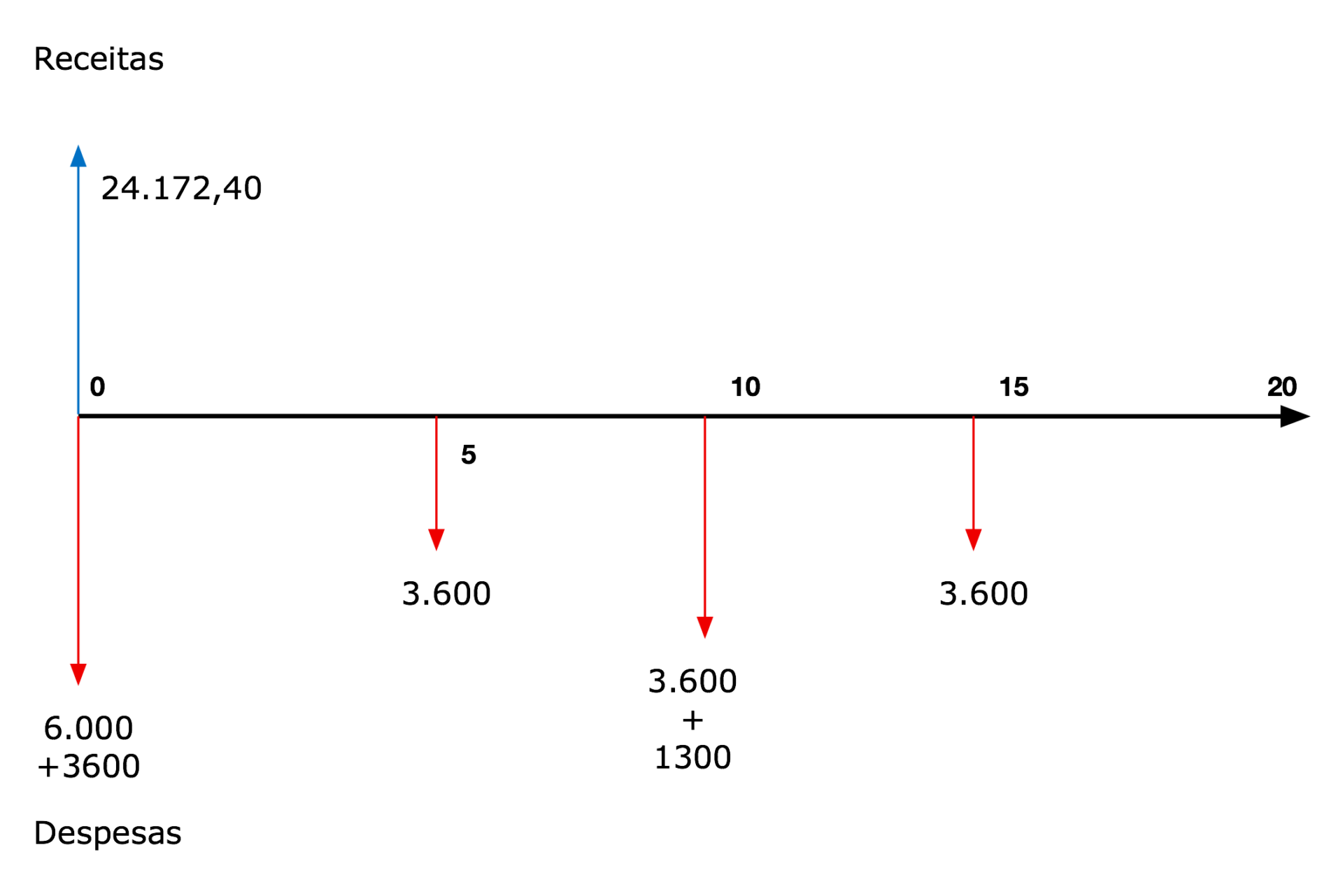

A Figura 5 apresenta o fluxo de caixa de um projeto fictício. Por convenção, despesas aparecem como vetores negativos e receitas como vetores positivos. Quando as receitas ou despesas são iguais, os vetores aparecem como linhas pontilhadas.

Exemplo

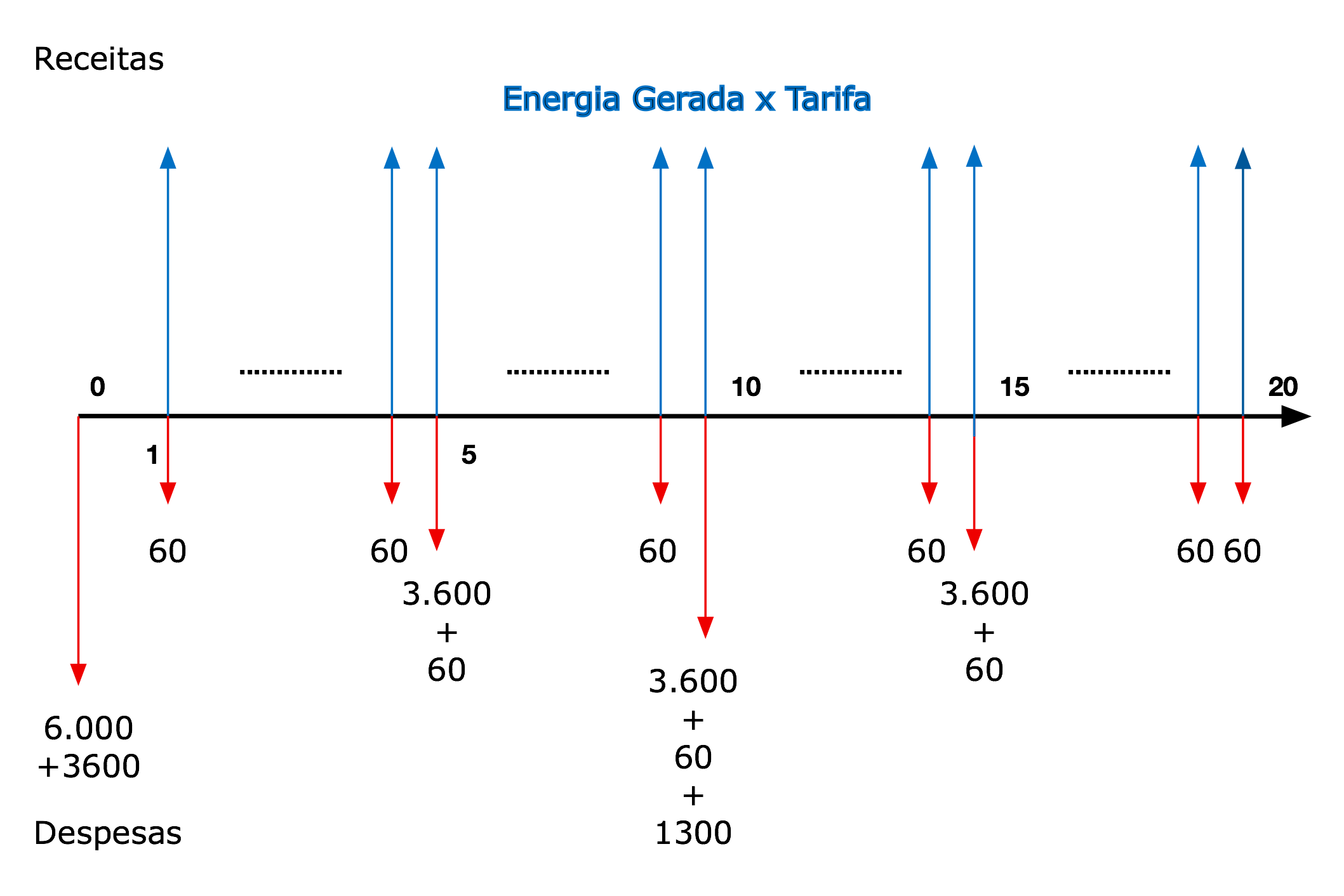

18. Esboce o fluxo de caixa de um projeto de energia solar com as seguintes características:

Projeto Fotovoltaico

Descrição Valor Observação

Equipamentos $ 6.000,00 Investimento inicial

Baterias $ 3.600,00 Investimento Inicial com troca a cada 5 anos

Troca Inversor $ 1.300,00 a cada 10 anos

Custo operação e manutenção $ 60 por ano

Vida útil 20 anos

Taxa de desconto 5% a.a.

Energia Gerada 81 kWh/mês máxima, 5 horas de sol pleno por dia

Resposta:

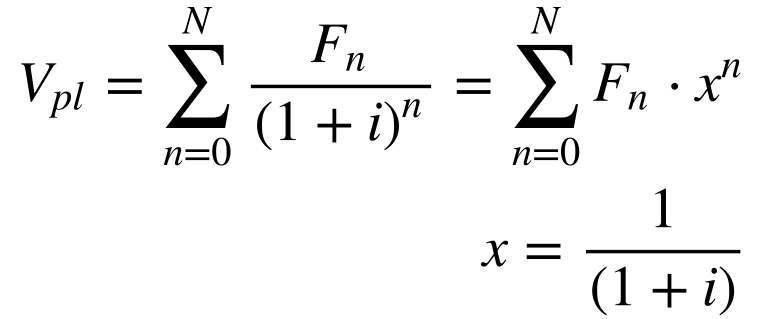

Valor Presente Líquido

O Valor Presente Líquido – VPL – de um fluxo de caixa equivale ao valor monetário de todo o fluxo trazido ao instante de tempo inicial do fluxo de caixa. O VPL corresponde à soma das receitas e despesas líquidas do fluxo de caixa descontadas para o instante de referência com uma determinada taxa de desconto. Portanto, o VPL depende da taxa de desconto. Normalmente, como existem diversas receitas e despesas no mesmo período de tempo, a diferença entre receitas e despesas em determinado instante de tempo determina o valor da receita líquida daquele momento. A Equação 21 descreve matematicamente o procedimento de cálculo do VPL.

Onde:

-

- VPL é o valor presente líquido [$];

- Fn é a receita líquida no instante n [$];

- i é a taxa de desconto;

- x é uma variável auxiliar;

- n é o período;

- N é o número máximo de períodos.

Calcula-se VPL através da equação 21 manualmente com uma calculadora ou digitalmente com uma planilha eletrônica, mas a grande questão consiste na escolha da taxa de desconto.

A taxa de desconto consiste na taxa de retorno desejada pelo investidor. Ela deve ser:

-

- maior do que a taxa de juros dos empréstimos bancários;

- maior do que a maior taxa de retorno dos investimentos de risco equivalente do investidor;

- maior do que zero;

- variável e não uma constante determinada pelo governo.

VPLs negativo significam que o projeto não consegue pagar seus custos e tornaram-se inviáveis com a taxa de desconto escolhida.

Por outro lado, VPLs positivos significam que o projeto paga seus custos com alguma folga e possuem viabilidade com a taxa de desconto escolhida.

No caso particular de VPL igual a zero, o projeto encontra-se no limiar da viabilidade porque não agrega nem destrói valor para o investidor.

Exemplos

22. Considerando a receita anual do exemplo 18 igual a $ 2 000 por ano, determine o VPL do projeto.

Resposta:

Normalmente, utiliza-se uma planilha eletrônica e aplica-se a função financeira de valor presente.32 Porém, neste exemplo, resolveremos manualmente com uma calculadora para fins didáticos. Para facilitar os cálculos, decompomos o fluxo de caixa em partes mais fáceis de calcular. 33 A arte de resolver este tipo de problema consiste em enxergar como separar o fluxo original no menor número de fluxos de fácil solução.

Primeira parte – Parcela constante do fluxo de caixa

Como a receita e a despesa de O&M34 são constantes ao longo do projeto, podemos utilizar a equação 21 fazendo:

- i=5% ao ano com capitalização anual;

- n=20;

Utilizando estes dados, o valor presente normalizado (Vp/PMT) será igual a 12,46. Como a receita líquida desta parcela é igual a $1 940 (2000-60), o valor presente líquido desta primeira parte é igual a $24 172,40. Desta forma, reduziu-se o fluxo de caixa conforme a figura 6.

Segunda parte – Parcelas únicas

Finalmente, para calcular o valor presente destas três despesas utiliza-se a equação 8, da seguinte maneira:

-

- Para cinco anos, teremos um valor presente de -$2 820;

- Para dez anos, teremos um valor presente de -$3 008;

- Para quinze anos, teremos um valor presente de -$1 732.

Portanto, o valor presente líquido – VPL- deste projeto fica igual a $7 012,40. Contudo, qual o significado deste número? Se compararmos o VPL com o total investido no projeto ($ 21 700), o lucro foi de 32% ao longo de 20 anos. 35 Será que o investidor fez um bom negócio?

23. Suponha que a eficiência do sistema foi inferior ao esperado, que o tempo permanece nublado mais do que previsto, e que, em decorrência desses erros de cálculo, a receita anual ficou reduzida para $ 1 437,00. Qual o novo VPL do projeto? 36

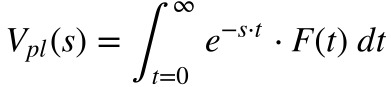

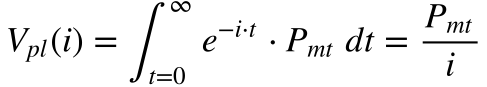

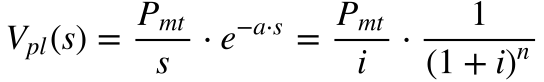

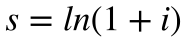

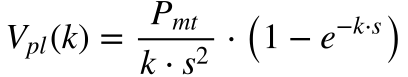

A equação 21 não possui solução analítica e isto representa uma limitação na utilização do VPL. Porém, considerando a equação 7 e o fluxo de caixa uma função contínua no tempo, o Vpl pode ser escrito da seguinte maneira:

Onde:

-

- s é a taxa de desconto de capitalização contínua;

- Vpl(s) o valor presente líquido em função da taxa de retorno s.

Observa-se que a função Vpl(s) é a transformada de Laplace do fluxo de caixa, e as todas as propriedades desta transformada aplicam-se ao valor presente líquido.

Exemplos

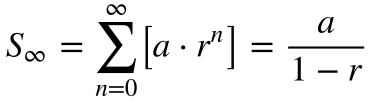

24. Determine o valor presente de um fluxo de caixa constante e infinito.

Considerando o valor de uma série geométrica infinita igual a;

e aplicando na equação 21, o valor presente líquido será igual a:

e aplicando na equação 21, o valor presente líquido será igual a:

A utilização da transformada de Laplace da função constante37 permite obter diretamente o mesmo resultado, conforme a equação abaixo.

A utilização da transformada de Laplace da função constante37 permite obter diretamente o mesmo resultado, conforme a equação abaixo.

25. Determine o efeito do atraso de n anos no início dos pagamentos no valor presente líquido de uma perpetuidade.

25. Determine o efeito do atraso de n anos no início dos pagamentos no valor presente líquido de uma perpetuidade.

Utilizando a transformada de Laplace de um degrau atrasado38, teremos que:

Onde:

-

- s é a taxa de desconto com capitalização contínua;

- i é a taxa de desconto com capitalização discreta;

- n é o número de anos de atraso.

Este exemplo serve para esclarecer que a taxa de desconto discreta (i) somente se iguala à taxa contínua (s) no caso da perpetuidade. Isto ocorre porque a taxa discreta tende para a taxa contínua quando o número de períodos tende para infinito. Por isso, a equação abaixo fornece relação de conversão entre a taxa contínua (s), utilizada na transformada de Laplace, e a taxa discreta i para os outros casos em que esta hipótese não se aplica.

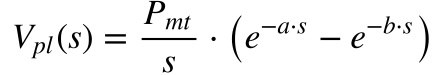

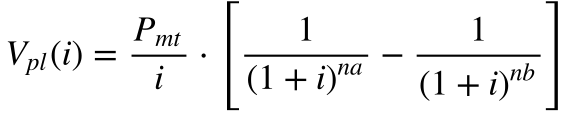

26. Determine o Valor Presente Líquido de uma série de pagamentos constantes com duração finita.

Conforme a figura abaixo, o fluxo de caixa discreto pode ser representado pela diferença de dois fluxos de pagamentos perpétuos defasados no tempo.

A transformada de Laplace da função no tempo da figura 7 será dada, de acordo com JEFFREY, por:

Aplicando as considerações do exemplo anterior na equação 25, o valor presente em função da taxa de desconto discreta será dado por:

Onde:

-

- na é o número de períodos de capitalização referentes ao tempo a;

- nb é o número de períodos de capitalização referentes ao tempo b.

Demonstre que as equações 26 e 12 se igualam quando o tempo inicial (a) é zero.

Os exemplos anteriores mostraram, conforme era de se esperar, que os resultados obtidos com a utilização da Transformada de Laplace são equivalentes aos resultados encontrados com a matemática financeira convencional.

Contudo, a Transformada de Laplace permite resolver de forma mais simples problemas complicados para a matemática financeira convencional.

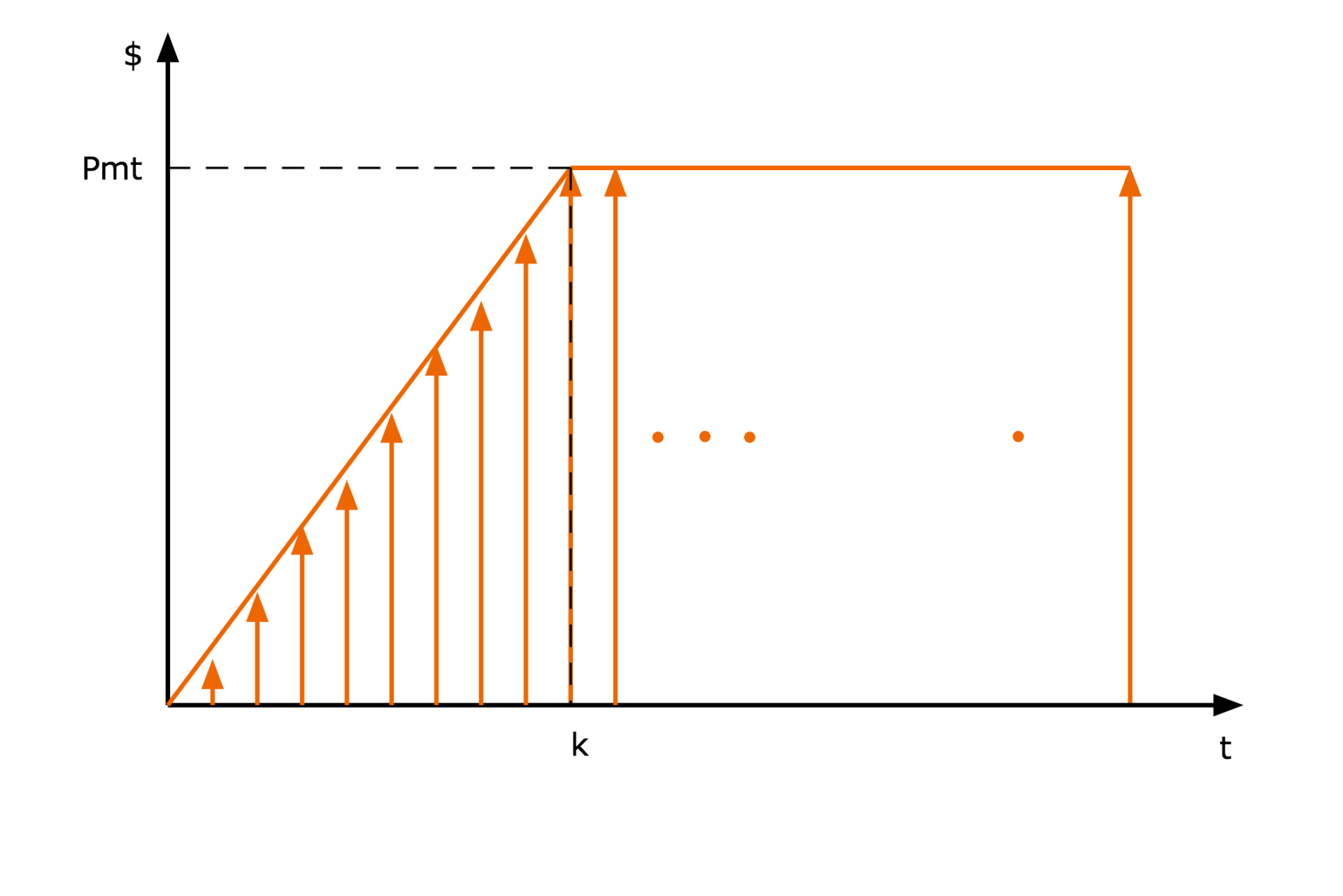

Exemplos

27. Projetos de geração de energia entram em operação de forma escalonada no tempo. Isto acarreta a venda crescente de energia ao longo do início do projeto, e este aumento afeta o valor presente líquido do empreendimento. Portanto, determine o valor presente líquido do fluxo de caixa da figura abaixo, que representa a receita com a venda de energia deste tipo de projeto.

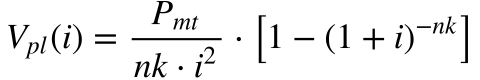

O valor presente líquido do fluxo de caixa da Figura 8, utilizando a Transformada de Laplace, será dado por:

No caso de capitalização discreta, o valor presente líquido ficará igual a:

Onde:

- Pmt é o pagamento constante;

- k é o tempo a partir do qual o pagamento fica constante;

- s é a taxa de desconto com capitalização contínua;

- nk é o período de tempo a partir do qual o pagamento fica constante;

- i é a taxa de desconto com capitalização discreta.

Taxa Interna de Retorno

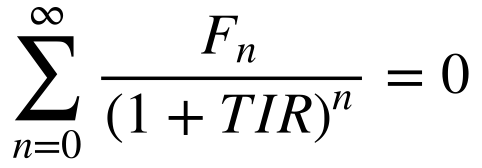

O valor presente líquido permite analisar diversos projetos, mas depende da taxa de desconto escolhida. Por isso, criou-se o conceito de Taxa Interna de Retorno-TIR, que representa 39 a taxa de desconto que anula o valor presente do fluxo de caixa. Portanto, a taxa interna de retorno representa a taxa de desconto limítrofe entre lucro e perda. Ou seja, para determinado fluxo de caixa e com esta taxa de desconto, a receita líquida do projeto permite apenas o pagamento do investimento.

A resolução da equação abaixo fornece o valor da TIR.

Onde:

-

- Fn é o fluxo de caixa no período n;

- TIR é a taxa interna de retorno;

- n é o período.

Infelizmente, esta equação não possui solução analítica e sua solução requer também técnicas de cálculo numérico. Contudo, as modernas máquinas de calcular e planilhas eletrônicas40 permitem resolver esta questão rapidamente.

Exemplos

24. Qual a taxa interna de retorno do exemplo 18? 41

Tempo de Retorno

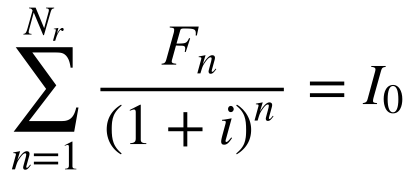

O tempo de retorno42 é o número de períodos necessário para que o valor presente do fluxo de caixa até aquele período seja igual ao investimento. Isto pode ser escrito da seguinte maneira:

Onde:

-

- Nr é o período/tempo de retorno;

- i é a taxa de desconto;

- Io é o investimento inicial.

A equação 24 é semelhante à equação 23, mas a incógnita representa a única diferença. Isto significa que os métodos números utilizados no cálculo da TIR também podem ser utilizados no cálculo do tempo de retorno. Contudo, para fugir do cálculo numérico, considera-se a taxa de desconto igual a zero. Este resultado equivale ao menor tempo de retorno possível deste fluxo de caixa, e quanto maior a taxa de desconto maior o tempo de retorno.

Este indicador apresenta os seguintes problemas:

-

- Não considera todo o fluxo de caixa porque o cálculo termina no período de retorno.

- Assim como no caso da taxa interna de retorno, existe a possibilidade de diversas soluções para o problema.

Por tudo isso, evita-se utilizar este método na análise de projetos de elevado investimento e de longo prazo.

Bibliografia

- PUCCINI, A.L., Matemática Financeira Objetiva e Aplicada, Editora Saraiva, 1999.

- BUSER, S.A., LaPlace Transforms as Present Value Rules: A Note, The Journal of Finance, Vol. XLI, n.1, março de 1986.

- MURRAY, R. S., LIPSCHUTZ, S., LIU, J., Mathematical Handbook of Formulas and Tables, McGraw-Hill, 2009.

- JEFFREY,A., DAI, H.H., Handobook of Mathematical Formulas and Integrals, 4 edição, Elsevier, 2008.